周一(3月15日)上海黄金交易所黄金T+D收盘上涨0.42%至362.8元/克;白银T+D收盘上涨0.06%至5340元/千克。金价收盘上涨,美国1.9万亿美元新冠救助法案上周签署后刺激通胀前景,但拜登考虑美大幅度增税的消息支撑金价,美国财长耶伦发言打压通胀预期,也对金价有利。不过,美国公债收益率随之而来的反弹令金价涨幅受限。

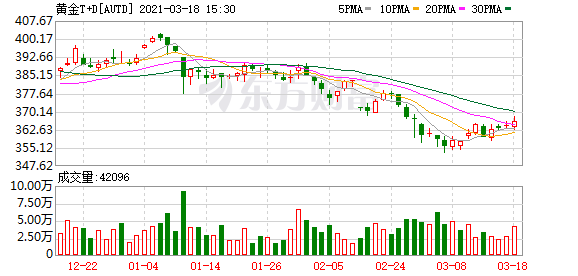

上海黄金交易所2021年3月15日交易行情,黄金T+D成交量27.234吨;

黄金T+D收盘上涨0.42%至362.8元/克,成交量27.234吨,成交金额98亿5774万1680元,交收方向“空支付给多”,交收量9.094吨;

迷你金T+D收盘上涨0.38%至362.98元/克,成交量12.5858吨,成交金额45亿6717万5826元,交收方向“空支付给多”,交收量48.070吨;

白银T+D收盘上涨0.06%至5340元/千克,成交量8144.62吨,成交金额432亿4020万884元,交收方向“多支付给空”,交收量161.250吨;

拜登考虑美大幅度增税的消息支撑金价

据知情人士称,美国总统拜登正计划自1993年以来首次大幅提高联邦税收,以帮助支付长期经济项目的资金,该项目是他的疫情救助法案的后续计划。

消息人士称,与1.9万亿美元的刺激法案不同,下一个计划的规模预计将会更大,不会仅仅依靠政府债务作为资金来源。

对拜登政府来说,计划中的税收改革不仅是一个机会,可以为基础设施建设、气候变化和扩大对美国穷人的帮助等关键举措提供资金,也可以解决民主党所称的税收体系本身的不平等问题。

虽然白宫已经拒绝了激进民主党参议员伊丽莎白·沃伦等人提出的直接征收财富税的提议,但本届政府正在考虑的加税确实将针对富人。

据四位知情人士透露,白宫预计将提出一系列增税方案,主要与拜登2020年竞选时提出的方案相呼应。

知情人士说,拜登政府可能废除前总统特朗普2017年税法中有利于企业和富人的部分,以及做出其他改变。

据不愿透露姓名的知情人士透露,以下是拜登政府目前计划或正在考虑的提议:将企业税从21%提高至28%;削减所谓的直通企业(如有限责任公司或合伙企业)的税收优惠;提高收入超过40万美元的个人所得税税率;扩大遗产税的范围;对年收入超过100万美元的个人征收更高的资本利得税。

美国财长耶伦发言打压通胀预期,施压美元对金价有利

对于市场高度关注的通胀走高的风险,美国财长耶伦再次强调了她的观点:无需担忧。

耶伦在周日接受采访时表示,美国出现通胀的风险依然很低,部分商品价格走高只是短暂现象,而即便整体通胀抬头,美国也有足够的工具加以应对。

她表示:会有通胀风险么?我认为会有很小的风险,但同时也认为这是可控的。

我并不认为这是重大风险,如果通胀出现,我们当然会进行监控,但也有工具加以应对。

耶伦提到,疫情发生后美国部分商品价格下跌,它们的价格会恢复,但这只是暂时的价格变动。

耶伦此前曾担任美联储主席,当时她的一个重要目标就是让美国实现充分就业。在此前力推拜登政府新一轮1.9万亿美元财政刺激时,她就一直强调这有助于美国尽快实现充分就业。

本月初公布的数据显示,美国2月非农就业人口增加37.9万,远超预期的增加20万,1月为增加4.9万。

在周日的采访中,耶伦再次提到她对于就业市场的看法,称:如果我们击退了疫情,那么明年就能让经济重回接近充分就业的水平。我认为这个措施(1.9万亿)就是实现这一点所必须的。

近期美债收益率上升导致机构减持美元空头,对金价不利

3月9日当周,由于对美国经济前景的乐观情绪不断高涨提振了美国国债收益率,资管机构以创纪录的规模减持美元空头头寸。

根据美国商品期货交易委员会关于8个货币对的数据,包括退休基金、保险公司和共同基金在内的机构投资者将净美元空头头寸削减56968份合约。这是2006年以来的最大削减程度。杠杆资金也将看跌头寸减少了28305份合约。

10年期美国国债收益率周五一度飙升至1.64%,为去年2月以来未见水平,原因是疫苗接种和大规模刺激承诺让美国的生活恢复表面上的正常。美元的意外强劲令投资者手忙脚乱并推翻了一种备受青睐的华尔街交易赌注,即全球增长复苏将使这种全球储备货币走低。

瑞穗证券首席外汇策略师Kengo Suzuki称,我认为未来几个月所有这些美元空头都将平仓,预计美国经济复苏速度快于其他地区,收益率已经上升。

美元的进一步上涨可能会促使美元空头彻底屈服,调查显示策略师仍预计到年底美元兑大多数G10货币将走贬。

汇丰等机构已更新预估,以反映美元疲软程度低于此前预期。Paul Mackel等汇丰策略师上周在报告中写道,我们意识到,一些美元驱动因素正在略微向好的方向转变。

2月全球黄金ETF持仓下滑对金价不利

世界黄金协会最新数据显示,2月全球黄金ETF流出84.7吨,小幅下滑2%,这是近四个月以来出现的第三次黄金ETF净流出。

从区域看,北美ETF基金持仓减少71.2吨,下降3.4%,占全球黄金ETF流出的主要份额;欧洲黄金ETF基金持仓减少23.8吨,下降1.1%;

亚洲地区黄金ETF基金持仓增长10.6吨,增长8.4%;其他地区的黄金ETF基金持仓减少0.3吨,下降0.7%。

世界黄金协会中国区董事总经理介绍道,2月份,亚洲是全球黄金ETF基金唯一增持的地区,主要原因是进入2月以来,中国进入了传统节日春节,百姓购金强劲。

此外,进入2月以来,国际金价同比去年同期最大下跌为6.5%至1743美元/盎司,使中国投资者增加了黄金ETF持仓。

截至2月底,全球黄金ETF资产管理规模为3681吨。

本周需要密切关注美联储周三决议

本周市场将迎来全球瞩目的美联储利率决议。目前市场预期,在美国经济强势反弹下,美联储可能要提前加息。

交易员们仍在消化周四欧洲央行会议的意外结果,当时央行宣布将在下个季度开始以“明显更快的速度”购买债券,以赶在未来几个月收益率上升和(潜在的)物价压力上升之前采取行动。

除了对欧洲资产的直接影响之外,这一决定还突显出各国央行对今年以来困扰全球央行行长们的最大问题采取的不同做法:全球债券收益率的协同上升是否预示着未来几个季度将出现过度通胀?

虽然欧洲央行似乎认为这个问题的答案可能是“是的”,但美联储政策制定者最近的言论表明,他们仍然对通胀持续上升持怀疑态度。

鉴于美联储定于3月17日(周三)举行半季度货币政策会议,交易员将急于看到美联储的决心是否依然坚定。为此,本周几次强劲的长期国债拍卖可能会说服美联储在本月的会议上推迟任何额外的刺激措施。

本月的会议将同时发布央行经济预测的季度更新,鉴于近期收益率和基于市场的通胀预期指标的变化,需要关注的最重要数据将是央行对2022年和2023年利率的预期。

在12月份的预测中,只有一位美联储政策制定者预计,到2022年,利率将从目前基本为零的水平上上升。如果又有几位政策制定者表示,预计最早将在明年加息,或者如果中间成员开始预期在2023年加息,这将表明,美国央行官员对物价压力可能不像他们迄今表现出的那样团结和乐观。

除了利率预期,市场还将密切关注央行的经济预测。考虑到刚刚通过的财政刺激法案以及美国疫苗接种工作的快速进展,美联储12月份对今年年底经济增长4.2%和失业率5.0%的预测显得过于悲观;这些数据可能会被修正得更高,不过观察这些修正是否也会“提前”预测2022年至2023年的经济改善,还是值得一看的。

最后,官方货币政策声明的任何变化,以及美联储主席鲍威尔(Jerome Powell)新闻发布会的总体基调,都可能为美联储未来的计划提供线索。

风险提示:本站资源来自互联网整理,仅供用于学习和交流,不对任何投资人及/或任何交易提供任何担保。