中粮期货(博客,微博)研究院 付斌/文

一、结论与概况

棉花市场接连遭遇中美贸易战和新冠疫情两次大危机,价格从历史中位区间跌至低位区间下沿,对于消费萎缩的利空释放比较充分,后疫情时期棉价看筑底反弹。我们认为,新冠疫情重创全球棉花消费,本年度全球棉花由平衡转累库,后疫情时期消费复苏和产量下降会引领棉价筑底反弹。结论:美棉看(44,72)美分/磅,郑棉看(9500,14500)元/吨,棉纱看(18500,21500)元/吨。核心因素:新冠疫情可能导致全球棉花消费下降351万吨,本年度全球棉花由平衡转累库;棉价低于种植成本导致播种面积下降,同时印巴蝗灾威胁棉花单产,下年度全球棉花减产预期加强;后疫情时期消费逐步复苏,美棉看筑底反弹。疫情重创中国内需和出口,棉花消费可能下降110万吨;目标价格维持在18600元/吨,下年度国内看小幅减产;储备棉轮入缓解部分压力,后疫情时期消费逐步复苏,郑棉看筑底反弹。预期偏差:主要来自新冠疫情、中美贸易、减产预期和涉棉政策,整个棉花市场充斥着多种不确定性,可能突破区间。操作建议:用棉企业逢低可建立虚拟库存;投资机构可逢低买入远月期货或看涨期权。

二、核心因素

(一)全球棉花市场

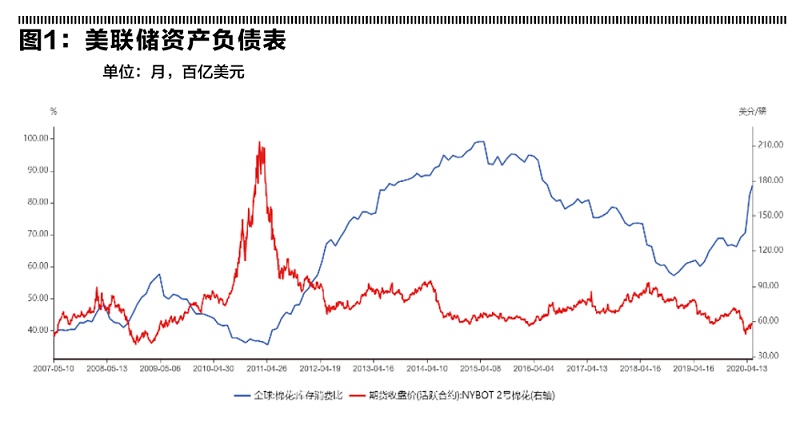

全球棉价和库存周期负相关:去库存周期,棉价倾向上涨;累库存周期,棉价倾向下跌;平衡期,棉价倾向震荡。本年度全球棉花产大于需,大幅累库存,产业驱动利空。据5月USDA报告,2019/20年度全球棉花产量预估为2670.9万吨,同比增加87.5万吨;消费预估为2286.1万吨,同比减少333.7万吨;期末库存预估为2115.5万吨,同比增加367万吨。这个库存水平略高于2015/16年度,但又比2014/15年度低,这段时间美棉指数最低价见到54.44美分/磅。目前,美棉指数最低价见到49.93美分/磅,通过类比研究我们可以发现,当下的棉价已Price in消费崩塌预期,理论上没有继续大跌的动力。

国际棉价低于种植成本会导致下年度植棉意向下降,同时印巴蝗灾威胁全球棉花单产,下年度全球棉花减产预期加强。美棉平均现金种植成本约54美分/磅,完全成本约69美分/磅,当前价格低于种植成本,打压植棉意向。替代种植方面,玉米和棉花的比价处于近年高位,更令新年度种植面积雪上加霜。5月,USDA认为2020/21年度全球棉花收获面积为3340万公顷,同比减少3.91%。同时,沙漠蝗灾侵袭了巴基斯坦80%棉区和印度5%棉区,联合国粮农组织预计6月会有一波更为严重的蝗灾爆发。印巴棉花产量约占全球30%,下一波蝗灾恰逢棉花种植生长期,全球棉花单产或面临重要威胁。

政策方面,印度MSP收储和美国CCC贷款也会给国际棉价带来一定支撑。印度将2019/20年度MSP收购价格提高约2%(S-6折75美分/磅),计划通过印度棉花公司收购约170万吨棉花,目前累计收储量已达153万吨。2019/20年度美国陆地棉基准贷款价格(loan rate)为52美分/磅,如果棉价跌破52美分/磅,棉农可放弃棉花货权,无需归还贷款、仓储等费用,暂时减轻市场供应压力,支撑棉价。

(二)国内棉花市场

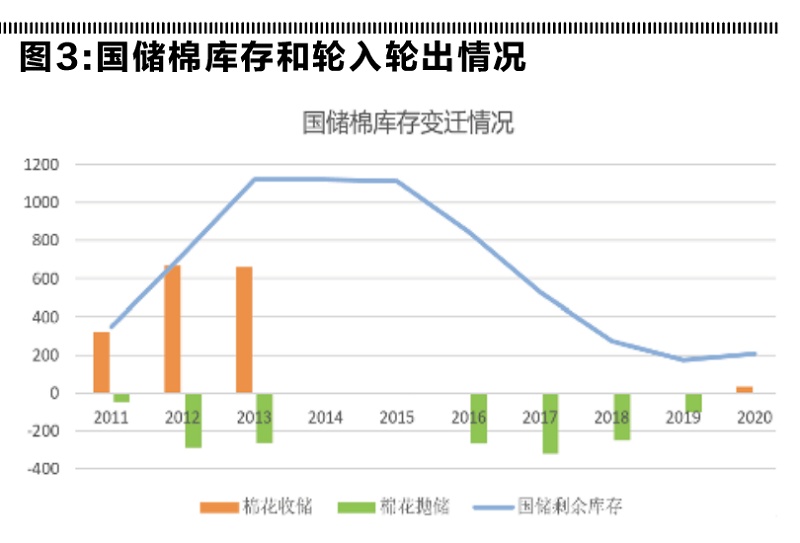

国内市场,棉花产不足需的局面维持,新冠疫情重创棉花消费,但不改国内去库存趋势。预计,2019/20年度新疆产量约510万吨(小幅减产),内地棉花产量约45万吨,全国棉花产量约555万吨。受新冠疫情冲击,中国内需和出口双降,消费量调降约110万吨至710万吨的,产需缺口缩小至155万吨。净进口量约165万吨,国储净轮入约60万吨,期末工商业库存下降约50万吨至269万吨,国内仍保持去库存趋势。

展望下年度,2020-2022年新疆继续实行18600元/吨的目标价格政策,有利于植棉面积的稳定。据中国棉花协会4月底调查,2020年全国植棉意向面积为4615.6万亩,同比下降4.15%,下年度有小幅减产预期。同时,疫情之后,料国内下年度棉花消费会重新恢复到810万吨左右,两者叠加下国内去库存力度加强,有利于郑棉筑底反弹。

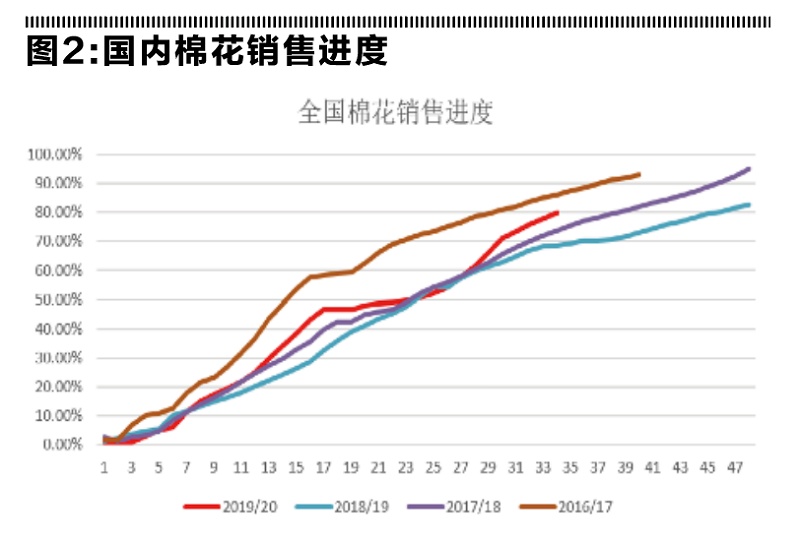

政策方面,储备棉轮入和进口下降缓解了疫情对国内棉花销售的压力,本年度预计有60万吨的净轮入,对棉价是支撑力量。2019年12月2日至2020年3月31日,累计轮入储备棉37.2万吨,成交率47.3%,疆棉成交均价13435元/吨。目前,储备棉库存剩余约230万吨,仍有一定的轮入空间。截至5月15日,全国棉花销售进度80.1%,同比增加10.7%。仓单压力季节性回落,5月18日,仓单加预报合计29708张。5月18日,配额内1%关税进口棉价格约11733元/吨,进口利润约-192元/吨;滑准税进口棉价格约13611元/吨,进口利润约-2070元/吨。疫情导致需求不济,进口无利润,2020年1-3月棉花进口量61万吨,同比下降7.2%。

#p#分页标题#e#

棉纱价格与棉花价格高度相关,棉花约占纺纱成本的70%,是棉纱价格变动的核心因素。目前,即期纺纱利润约466元/吨,内外纱价差约135元/吨。结合棉花情况,预计棉纱现货区间为(18500,21500)元/吨。

三、预期偏差

新冠疫情导致全球经济由弱复苏转为强衰退,各国加强逆周期调控。新冠疫情是当下最大的预期偏差,棉花消费也同样受到重创。2020年1-4月份,我国纺服出口666.2亿美元,同比降12.06%;我国服装零售2167.2亿元,同比降31.3%。基于这组数据和疫情形势,我们将国内棉花消费下调110万吨,将全球棉花消费下调351万吨。目前进入后疫情时期,消费逐步复苏,下游初现“成品库存下降,原料补库增加”迹象。如果未来疫情冲击不及预期,叠加逆周期政策对消费的提振,棉价可能报复性反弹。如果疫情长期存在,全球势必陷入萧条,棉价可能创历史新低。

当下正处于中美第一阶段协议的执行期,贸易争端对棉花市场的最新影响:(1)2500亿美元输美商品税率维持目前的25%,影响美棉进口和约17%对美纺织品服装出口;(2)2020年2月15日起,对2019年9月1日开始约1200亿美元输美商品征收的税率由15% 降为7.5%;(3)取消12月15日对剩余约1770亿美元输美商品加税15%的计划,大部分对美纺织品服装出口幸免于难;(4)3月2日起,美棉进口加征25%的关税可申请排除。中国承诺2020年比2017年增加至少125亿美元的美国农产品(000061,股吧)进口,2021年增加195亿美元美国农产品进口。若Cotlook A均价取70美分/磅,按同比例增幅计算,预计2020年美棉进口约16.3亿美元(106万吨),2021年美棉进口约20亿美元(130万吨),对美棉出口有利。

北半球主产国陆续进入新年度种植期,处于历史低位的棉花远低于种植成本,可能导致种植面积超预期下降。同时,印巴沙漠蝗灾预计在6月份会有一波更严重爆发,可能给全球棉花单产带来较严重威胁。减面积的背景下,如果叠加单产下降,下年度减产幅度可能超过市场预期。种植生长期的天气也要密切关注,比如新疆风灾、印巴干旱和美国飓风等灾害,也可能形成预期偏差。

本文首发于微信公众号:证券市场周刊。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

风险提示:本站资源来自互联网整理,仅供用于学习和交流,不对任何投资人及/或任何交易提供任何担保。